Przyszłość WIBOR – co przyniosą najbliższe lata?

Spis treści

Stawka referencyjna WIBOR to kluczowy wskaźnik w globalnym systemie finansowym. Zmiany związane z parametrem jakim jest WIBOR, wpływają na koszty kredytów, oprocentowanie depozytów oraz rentowność obligacji.

Obecnie jesteśmy świadkami istotnych trendów i zmian w zakresie stawek z rodziny IBOR, które mają daleko idące konsekwencje dla rynków finansowych na całym świecie. W tym artykule przyjrzymy się najnowszym globalnym trendom, od których zależy przyszłość WIBOR. Sprawdzimy też wpływ stawki referencyjnej na cała gospodarkę i decyzje podejmowane przez inwestorów.

Aktualna Sytuacja WIBOR

WIBOR (Warsaw Interbank Offered Rate) to kluczowy wskaźnik referencyjny stosowany na polskim rynku finansowym. Oznacza stopę procentową, po jakiej banki udzielają pożyczek innym bankom na rynku międzybankowym w Polsce. WIBOR jest obliczany na podstawie danych przekazywanych przez główne banki komercyjne działające w Polsce i jest publikowany codziennie przez administratora wskaźnika, którym jest GPW Benchmark S.A.

Ponad dwa lata temu Narodowa Grupa Robocza (NGR) rozpoczęła pracę nad reformą wskaźnikową. W trakcie prac zdefiniowano Mapę Drogową Reformy WIBOR, czyli kamienie milowe reformy.

Zgodnie z zaleceniami Ministerstwa Finansów NGR powinna jeszcze raz rozpatrzyć wybór nowej stawki referencyjnej. Na stole oprócz WIRON są obecnie jeszcze dwa wskaźniki. WIBOR zostanie do końca 2027 roku zastąpiony przez wskaźnik oparty na jednodniowych transakcjach typu RFR (risk free).

Zgodnie z Mapą Drogową reformy banki mogą już od 2023 r. wykorzystywać WIRON w umowach kredytowych. Kredyty hipoteczne z nowym wskaźnikiem oferuje obecnie ING Bank Śląski. Miesięczna rata to suma marży i WIRON 1M Stopa Składana.

Wpływ WIBOR na rynek finansowy

Wskaźnik referencyjny WIBOR jest kojarzony głównie z kredytami hipotecznymi o zmiennej stopie procentowej, ale jego wpływ na rynek finansowy jest dużo większy. Wskaźnika WIBOR używamy również do wyceny innych instrumentów finansowych tj. lokaty bankowe, obligacje skarbowe i korporacyjne, czy instrumenty pochodne. Zmiany WIBOR-u mają wpływ na wysokość rat kredytowych, giełdę, wyniki niektórych funduszy inwestycyjnych oraz kursy walut.

WIBOR jest ważny dla inwestorów, przedsiębiorców i klientów indywidualnych i ma znaczący wpływ na ich decyzje finansowe. Zrozumienie tego, jak WIBOR może wpływać na rentowność instrumentów finansowych, pomaga w zarządzaniu ryzykiem i w podejmowaniu świadomych i racjonalnych decyzji.

Sprawdźmy zatem, jak wpływa WIBOR na różne produkty finansowe.

- Zmienne oprocentowanie kredytu hipotecznego i gotówkowego to suma marży banku, która jest stała oraz wskaźnika WIBOR, który może się zmieniać w zależności od decyzji podjętych przez Radę Polityki Pieniężnej. Stopa referencyjna WIBOR ma zatem bezpośredni wpływ na raty kredytów. Przykładowo, jeśli w Twojej umowie kredytowej rata kredytu zależy od WIBOR 6M, to przez okres sześciu miesięcy nie ulegnie ona zmianie.Dodatkowa informacjaWarto dodać, że klienci, którzy obawiają się zmienności, mogą zdecydować się na kredyt hipoteczny, który ma zaszyte stałe oprocentowanie na co najmniej 5 lat.

- Oprocentowanie lokaty bankowych i innych produktów oszczędnościowych. Banki przy ustalaniu lokat bankowych, czy rachunków oszczędnościowych biorą pod uwagę również WIBOR. Mamy w tym przypadku do czynienia z inną sytuacją niż w przypadku kredytobiorców. Oszczędzający preferują wyższe stopy procentowe i WIBOR, ponieważ wtedy rośnie oprocentowanie nowych lokat oraz tych depozytów i rachunków, które opierają się na oprocentowaniu zmiennym. Z kolei niski WIBOR nie jest dobrą informacją dla oszczędzających, ponieważ oprocentowanie lokat (a także rachunków oszczędnościowych) maleje.Zdarza się też, że depozyty nie podążają za WIBOR. Wynika to z tego, że banki nie zawsze potrzebują takiego rodzaju finansowania. Niskie oprocentowanie lokat powoduje, że zaczynamy szukać innych metod pomnażania naszych pieniędzy (giełda, fundusze inwestycyjne).

- Stawka WIBOR jest również istotnym czynnikiem wpływającym na inwestycje dłużne, takie jak obligacje korporacyjne czy obligacje skarbowe. Zmiany stawki WIBOR mogą wpływać na ceny i rentowność tych instrumentów na rynku wtórnym. Jeśli stopy procentowe rosną, to rośnie też rentowność obligacji. Jednocześnie spada ich cena na rynku wtórnym.Niektóre fundusze inwestycyjne, zwłaszcza te, które inwestują w obligacje lub inne instrumenty dłużne, mogą być narażone na ryzyko związane ze zmianami stawki WIBOR. Zarządzający takimi funduszami muszą monitorować zmiany stawki WIBOR i ich wpływ na portfel inwestycyjny.

- WIBOR wpływa na koszt finansowania dla przedsiębiorstw, które zaciągają kredyty inwestycyjne lub obrotowe lub emitują obligacje. Niski WIBOR sprawia, że oprocentowanie kredytów i obligacji jest niższe. Dzięki temu obsługa długu jest tańsza, co pozytywnie wpływa na wyniki finansowe i wartość rynkową przedsiębiorstw.

- WIBOR ma duże znaczenie dla inwestorów, którzy decydują, jak skutecznie inwestować swoje pieniądze. Przy niskim WIBOR inwestorzy są gotowi ponieść większe ryzyko w celu uzyskania potencjalnie wysokiej stopy zwrotu. Lokują swoje środki w akcje, surowce, kryptowaluty lub nieruchomości. Zmiany stawki WIBOR dynamizują rynek i zwiększają zainteresowanie inwestorów m.in. giełdą.

- Stawka WIBOR to jeden z czynników, który ma wpływ na kursy walut. Wynika to z tego, że inwestorzy zagraniczni, którzy inwestują w walutę biorą pod uwagę różnice w oprocentowaniu między krajami. Jeśli stawki WIBOR rosną w porównaniu do innych stawek referencyjnych, to polski złoty może stać się atrakcyjniejsza dla inwestorów. Zwiększony popyt na złotówkę prowadzi do wzrostu naszej rodzimej waluty.

- Nie możemy zapomnieć również o znaczeniu WIBOR dla banków. Jest on uwzględniany również w ocenie ryzyka kredytowego. Wzrost stawki referencyjnej może być ryzykowny dla banku udzielającego kredyt ze zmiennym oprocentowaniem, ponieważ klienci mogą mieć problem ze spłatą rat. Niższy WIBOR zmniejsza to ryzyko i może wpłynąć na poluzowanie decyzji kredytowych. Wzrost WIBOR może też negatywnie wpłynąć na płynność banków, które muszą wtedy mierzyć się z wyższymi kosztami pozyskiwania środków na rynku międzybankowym. Banki zarządzają ryzykiem stóp procentowych poprzez różne strategie, a jedną z nich jest zabezpieczenie przepływów finansowych za pomocą instrumentów pochodnych, jak np. kontrakty SWAP.Warto podkreślić, że wpływ stawki WIBOR na konkretne inwestycje może być różny w zależności od rodzaju inwestycji, charakterystyki instrumentu finansowego, kondycji rynku oraz polityki monetarnej banku centralnego i polityki gospodarczej rządu.

Czynniki Wpływające na przyszłość WIBOR

WIBOR jest wskaźnikiem dynamicznym, na który wpływa wiele czynników zarówno krajowych, jak i międzynarodowych. Polityka monetarna NBP, sytuacja gospodarcza, zaufanie na rynku międzybankowym, regulacje prawne, oczekiwania rynkowe to najważniejsze elementy determinujące poziom WIBOR.

Polityka monetarna i jej znaczenie

Wysokość WIBOR zależy od polityki pieniężnej banku centralnego i jest ściśle związana z wysokością stóp procentowych NBP. Jej granice wyznacza stopa depozytowa i stopa lombardowa. Jak to wygląda w praktyce? Jeżeli Rada Polityki Pieniężnej zapoczątkuje serię podwyżek stóp procentowych, to należy się spodziewać, że wzrośnie również WIBOR.

Działa to również w drugą stronę. Obniżka stóp procentowych z pewnością spowoduje, że WIBOR będzie niższy. Kredytobiorcy obserwują wtedy z nadzieją szczególnie WIBOR 3M lub WIBOR 6M, ponieważ te dwie stawki są używane najczęściej do ustalania oprocentowania kredytów hipotecznych.

Jeżeli RPP pozostawi stopy procentowe na niezmienionym poziomie, to WIBOR również nie będzie się znacząco zmieniał.

Dodatkowa informacja:

Polityka monetarna NBP zależy m.in. od prognozy inflacji. Wysokie stopy procentowe są głównym orężem banku centralnego w walce z nadmiernym wzrostem cen.

WIBOR jest wskaźnikiem sytuacji gospodarczej w Polsce. Zmiany w stawkach WIBOR mogą sygnalizować zmiany w polityce monetarnej Narodowego Banku Polskiego (NBP), poziom zaufania między bankami oraz ogólną sytuację ekonomiczną w kraju. Na przykład, wzrost WIBOR może wskazywać na zwiększone ryzyko kredytowe lub prognozować podwyżkę lub obniżkę stóp procentowych przez NBP w najbliższej przyszłości.

Globalne trendy ekonomiczne

Standardy na globalnych rynkach finansowych uległy zmianie. Obecnie coraz częściej wykorzystuje się wskaźnik referencyjne, które opierają się na możliwie najkrótszych i już zrealizowanych transakcjach depozytowych, mierząc poziom stopy wolnej od ryzyka lub prawie wolnej od ryzyka.

W podobnym kierunku idzie prawodawstwo i zalecenia organów Unii Europejskiej, Międzynarodowej Organizacji Komisji Papierów Wartościowych (International Organization of Securities Commissions) oraz Rady Stabilności Finansowej (Financial Stability Board).

W celu dostosowania się do międzynarodowych trendów również Polska podjęła decyzję o rozpoczęciu procesu wdrożenia nowego wskaźnika referencyjnego typu RFR (ang. risk free). Zapoczątkowana ponad dwa lata temu reforma wskaźnikowa zakłada całkowite zastąpienie WIBOR nowym wskaźnikiem, który będzie wyznaczany na podstawie realnych transakcji.

Zmiana metody wskaźników referencyjnych nie jest niczym nadzwyczajnym. Mówi się nawet o cyklu życia wskaźników, które należy zreformować i dostosować do zmian w światowej gospodarce tak, żeby mogły skutecznie spełniać swoje funkcje. Podobnie zresztą zmienia się rynek finansowy i produkty finansowe.

Do tej pory wskaźniki typu IBOR spełniały swoją funkcję i stały się standardem rynkowym. Jednak globalne rynki finansowe uległy zmianom. Obserwujemy niższą płynność na rynku międzybankowym, a banki szukają finansowania gdzie indziej. Proces ten nie odbywa się już w tak dużym stopniu na rynku międzybankowym, co uzasadniało stosowanie stawek IBOR.

Wskaźniki referencyjne powinny mieć szersze zastosowanie i odpowiadać na zapotrzebowanie wszystkich uczestników rynku finansowego. Reforma wskaźnikowa zakłada, że stawki referencyjne będą skutecznie wykorzystywane do różnych celów. Nowy standard zakłada równoległe funkcjonowanie wielu wskaźników referencyjnych, co pozwoli na większą elastyczność w zakresie ich wyboru.

Główny powód, dla którego preferuje się wskaźniki jednodniowe, to liczba transakcji, która na tych terminach jest największa. Dzięki temu nowy wskaźnik w dokładniejszy sposób odzwierciedla realia rynkowe.

Przewidywania ekspertów

Biorąc pod uwagę znaczenie, jakie ma WIBOR dla rynku finansowego, nie możemy się dziwić, że budzi on duże emocje. Inwestorzy i kredytobiorcy z pewnością śledzą stawkę WIBOR i najnowsze prognozy ekspertów. Na tej podstawie mogą bowiem podejmować decyzje dotyczące inwestowania, oszczędzania i zaciągania zobowiązań kredytowych.

Sprawdźmy, czego należy spodziewać się w najbliższym czasie według ekspertów rynkowych.

Prognozy ekonomistów na najbliższe lata

Rady Polityki Pieniężnej od dłuższego czasu utrzymuje stopy procentowe na niezmienionym poziomie. Czy RPP zdecyduje się na obniżenie stóp procentowych? Wiele zależy od tego jak zachowa się inflacja, ale póki co otrzymujemy sygnały, że nie należy spodziewać się obniżki stóp procentowych w najbliższej przyszłości.

Wystarczy spojrzeć na najnowsze dane podane przez GUS. Inflacja w kwietniu wyniosła 2,4% r/r, a w porównaniu z poprzednim miesiącem ceny wzrosły o 1,1%. W związku z odmrożeniem cen energii istnieje obawa, że ceny wciąż będą rosły.

Część analityków rynku również uważa, że stopy procentowe pozostaną na niezmienionym poziomie do końca roku. Pojawiły się jednak opinie ekspertów, którzy twierdzą, że RPP obniży stopy procentowe dwa razy. Ich zdaniem suma obniżek wyniesie 50 punktów bazowych, co oznaczać będzie spadek stopy referencyjnej z 5,75% do 5,25% na koniec roku.

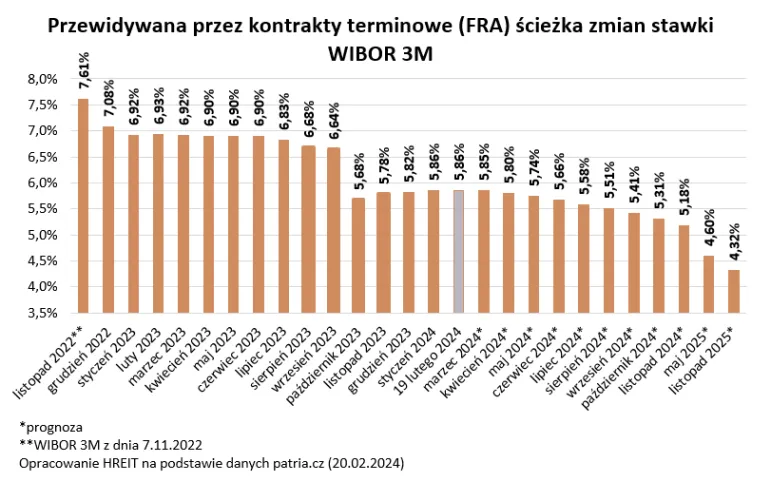

Jeżeli jednak spojrzymy na kontrakty terminowe FRA (na stopę procentową), to cięcie stóp procentowych może sięgnąć nawet 150 punktów bazowych.

Potencjalne scenariusze i ich implikacje

Scenariusz zakładający obniżki stóp procentowych, wpływa na sytuację i podejście osób, które planują oszczędzać oraz kredytobiorców. Klienci banków, którzy preferują bezpieczne oszczędzanie, mogą czuć się zawiedzeni zyskiem z lokat. Najlepsze z nich będą bowiem przynosić dochód w wysokości 3%-4% (od którego musimy odjąć podatek od zysków kapitałowych). Dobrą opcją mogą być lokaty długoterminowe z oprocentowaniem stałym.

Z kolei dla kredytobiorców niskie stopy oznaczają niższe raty kredytów hipotecznych ze zmiennym oprocentowaniem. Podniesie się też zdolność kredytowa Polaków i więcej osób będzie stać na kredyt.

Podsumowanie

WIBOR jest wiarygodnym i transparentnym wskaźnikiem, który określa cenę pieniądza na rynku. Jest stosowany w umowach kredytowych, ale stanowi też punkt odniesienia dla produktów oszczędnościowych i inwestycyjnych.

Kluczowe wnioski

- WIBOR ma znaczenie dla całego rynku finansowego i jest kluczowym wskaźnikiem referencyjnym.

- Zmiany wysokości WIBOR zależą od tego, jak będą kształtować się główne stopy NBP w najbliższej przyszłości.

- Oprocentowanie kredytów hipotecznych oraz innych produktów kredytowych ze zmienną stopą procentową jest sumą marży banku i stawki WIBOR.

- WIBOR jest ustalany na fixingu przez 10 największych banków w Polsce, a cały proces jest ściśle nadzorowany przez Administratora stawek referencyjnych.

- WIBOR zostanie do końca 2027 roku zastąpiony przez wskaźnik oparty na jednodniowych transakcjach typu RFR (risk free).